专题:A股震荡上行趋势仍将延续 大盘成长风格或持续至明年初

来源:中信建投证券研究

文|王程畅

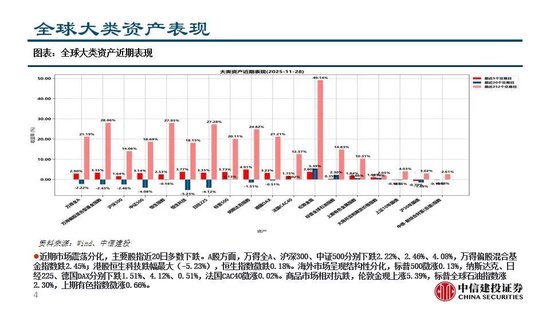

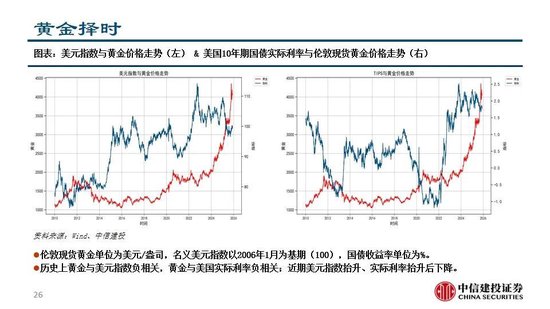

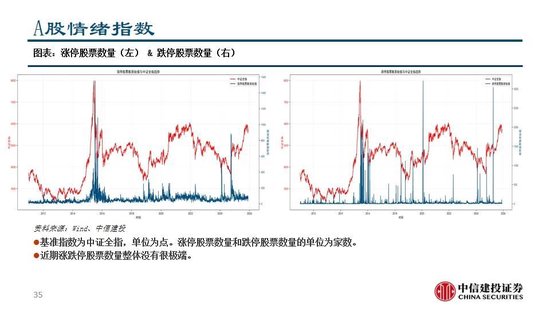

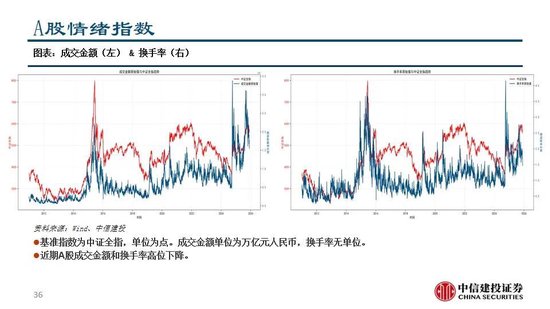

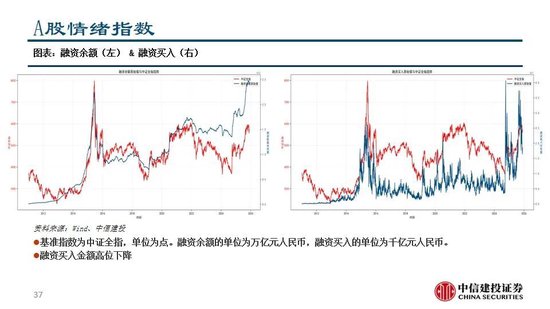

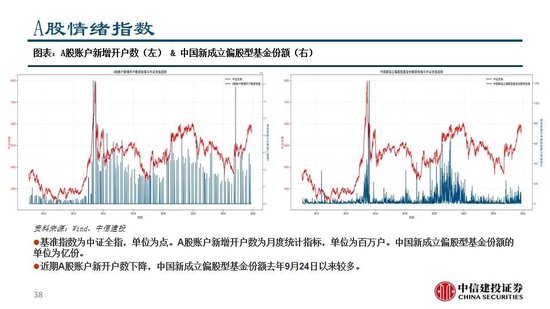

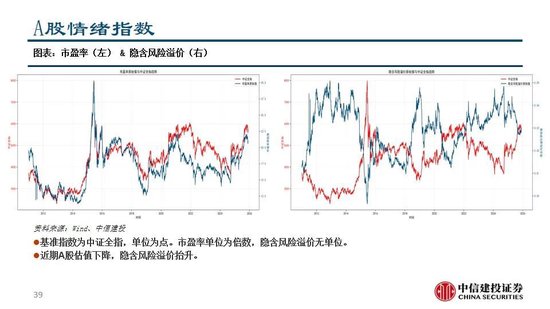

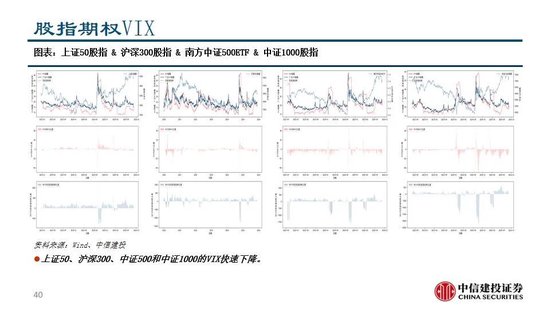

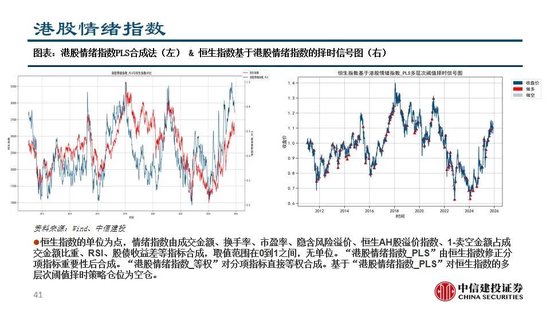

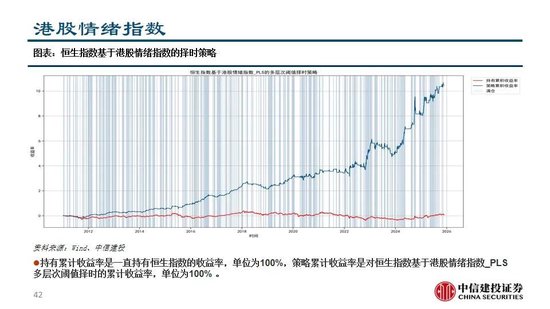

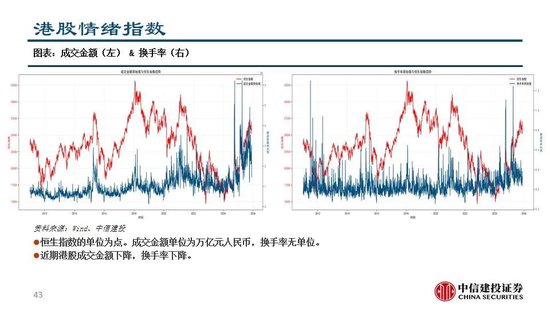

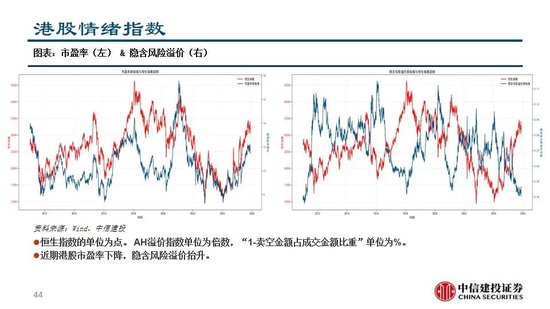

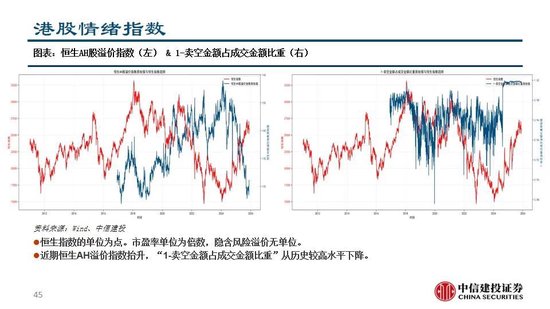

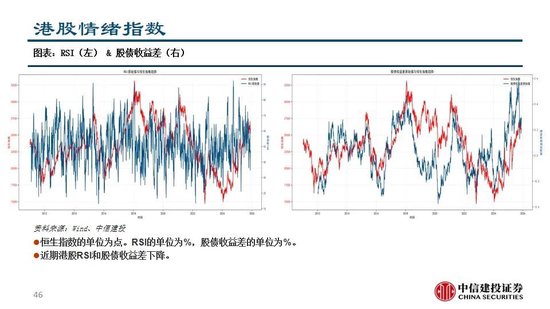

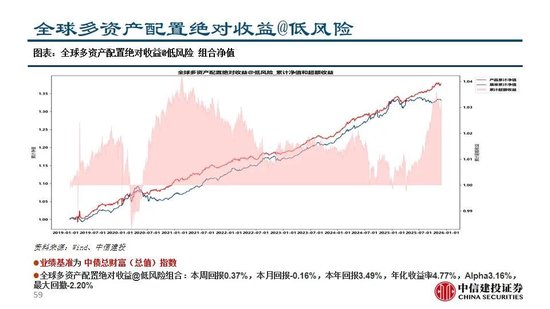

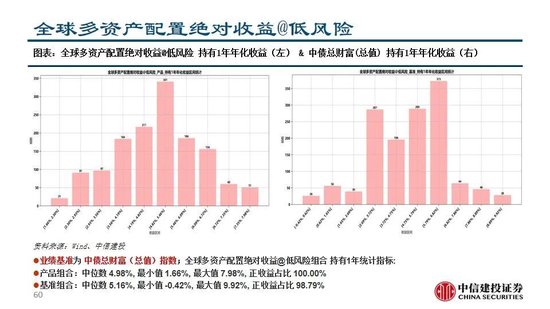

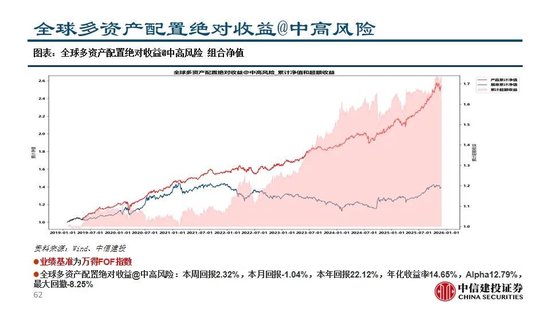

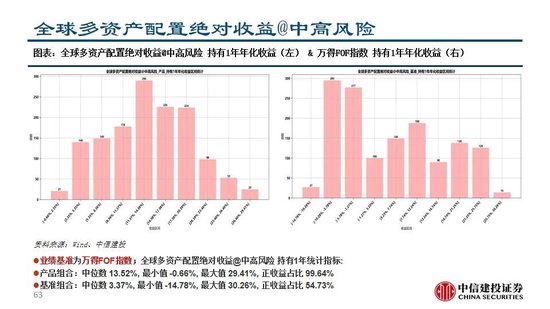

全球多资产配置绝对收益@低风险组合、全球多资产配置绝对收益@中高风险组合、 A股行业和风格轮动指数@相对收益组合,11月回报分别为-0.16%、-1.04%、-2.94%,本年回报分别为3.49%、22.12%、27.88%。预测2025Q4万得全A和万得全A非金融的ROE为7.50%和6.60%(预测2026Q1分别为7.39%和6.50%),分析师预期相比上月下调;2025Q3的ROETTM为7.51%和6.34%;对万得全A指数2026Q1的内在价值估计下行。预测美元计价的黄金将继续走强。A股情绪指数从历史高位下行,港股情绪指数从历史高位下行;A股,看多大盘、价值风格的相对收益,看多家电、电力及公用事业、国防军工、电子、计算机和保险行业的相对收益。

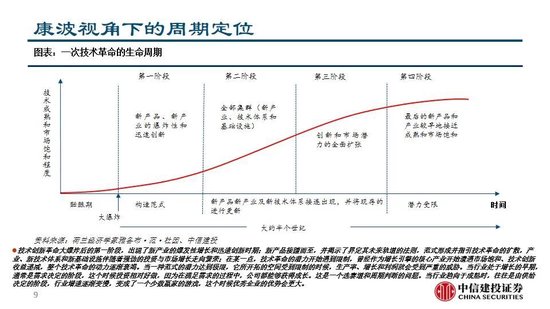

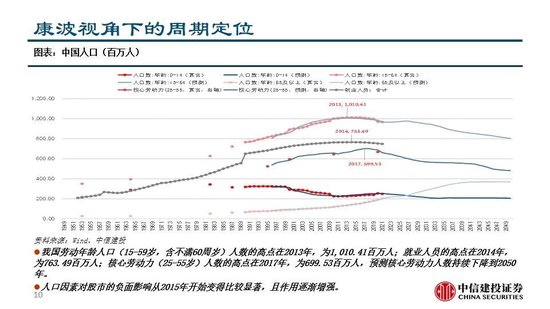

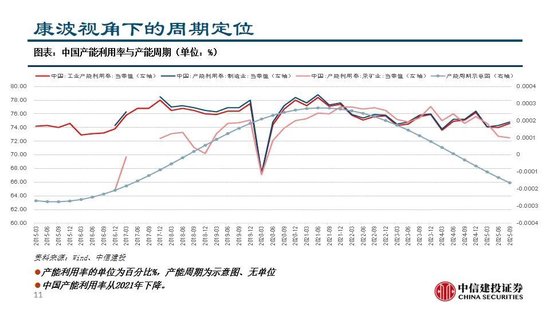

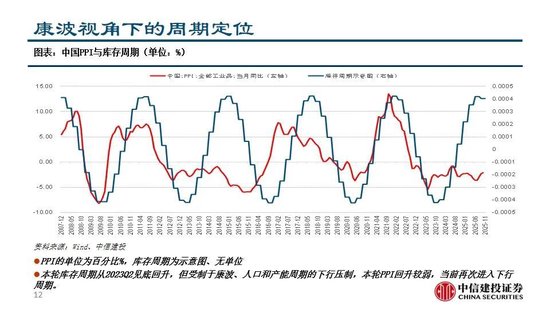

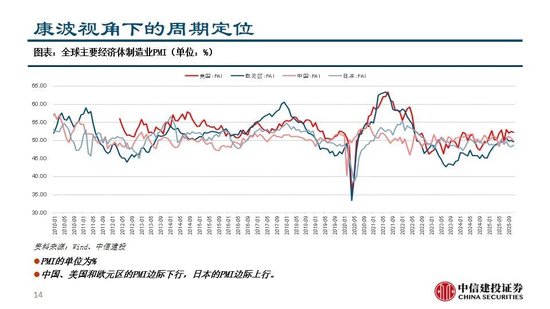

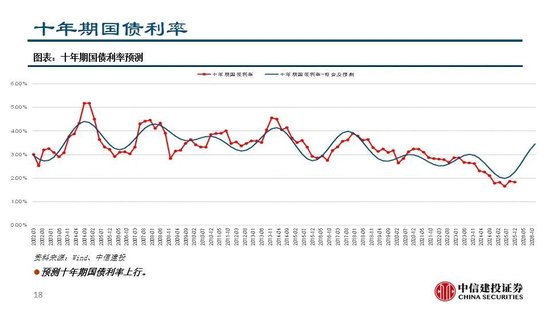

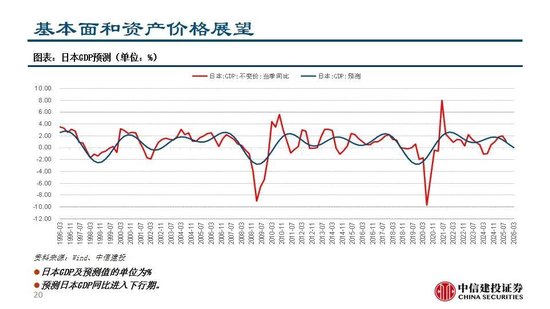

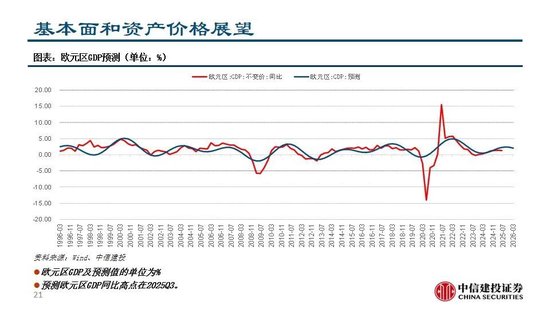

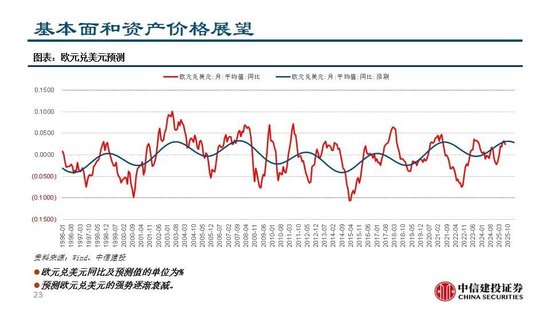

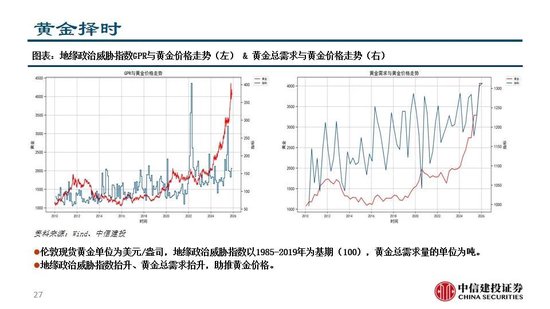

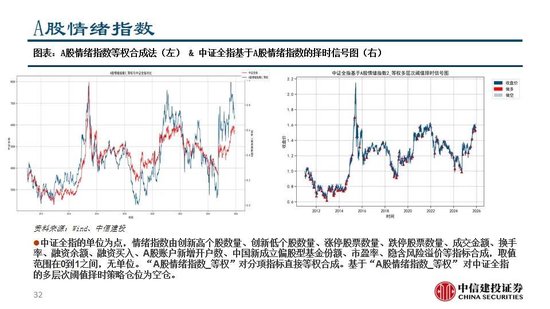

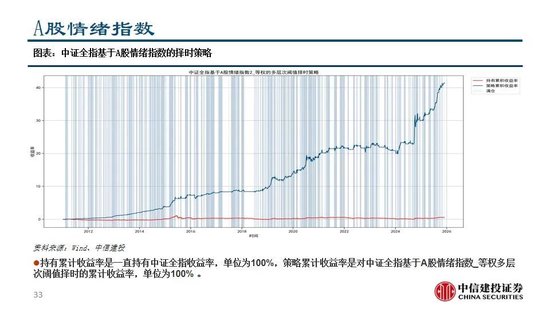

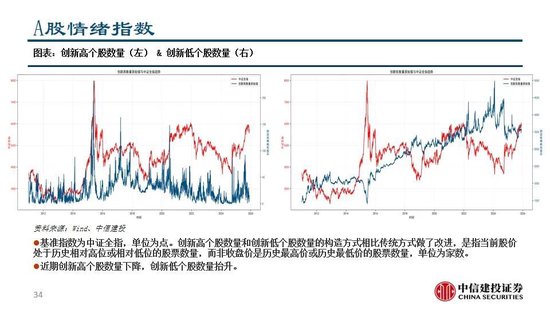

基本面和资产价格展望:按照自下而上的分析师预期加总,预测2025Q4万得全A和万得全A非金融的ROE为7.50%和6.60%(预测2026Q1分别为7.39%和6.50%),分析师预期相比上月下调;2025Q3的ROETTM为7.51%和6.34%。基于三周期(库存周期+产能周期+人口周期)对万得全A指数2026Q1的内在价值估计开始下行。美国和日本GDP同比进入下行周期,预测欧元区GDP同比高点在2025Q3,预测日元相对美元弱势,预测欧元相对美元的强势衰减;预测美元计价的黄金继续走强。A股情绪指数从历史高位下行,港股情绪指数从历史高位下行。

全球多资产配置策略组合跟踪:全球多资产配置绝对收益@低风险组合,11月回报-0.16%,本年回报3.49%,年化收益率4.77%,最大回撤-2.20%;全球多资产配置绝对收益@中高风险组合,11月回报-1.04%,本年回报22.12%,年化收益率14.65%,最大回撤-8.25%;A股行业和风格轮动指数@相对收益组合:11月回报-2.94%,本年回报27.88%,年化收益率27.79%,最大回撤-25.25%。

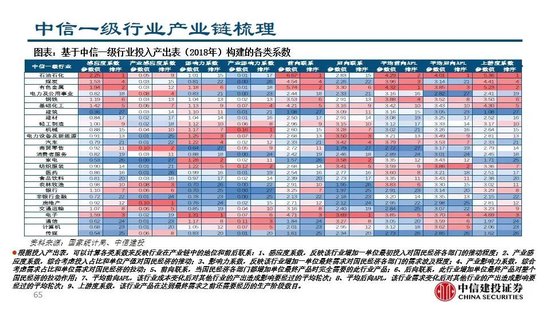

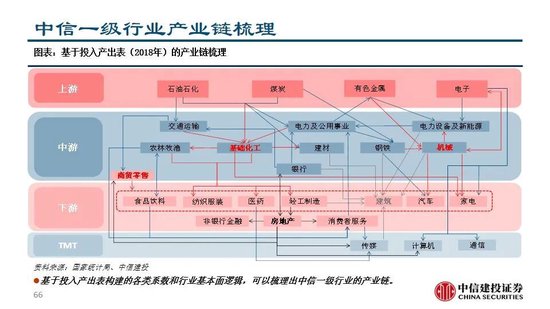

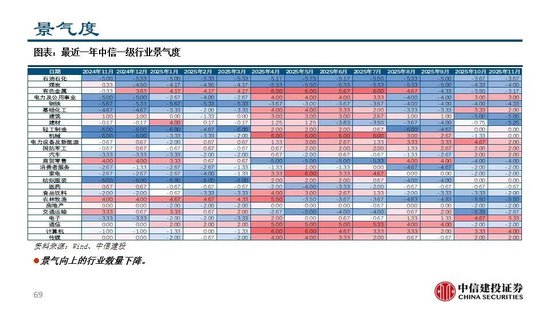

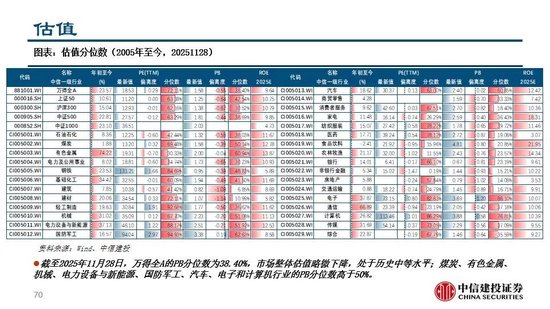

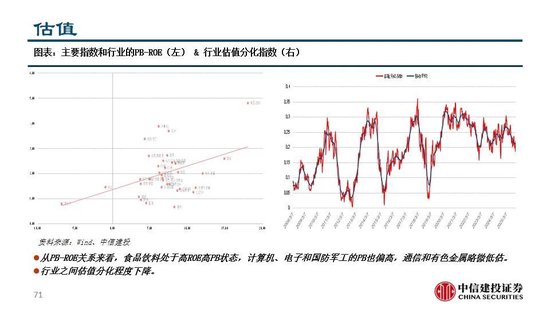

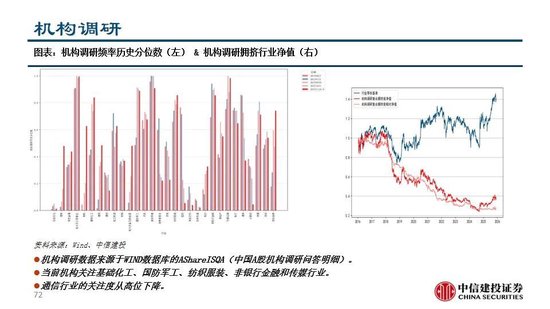

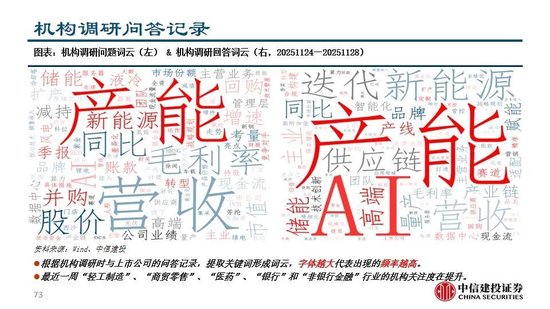

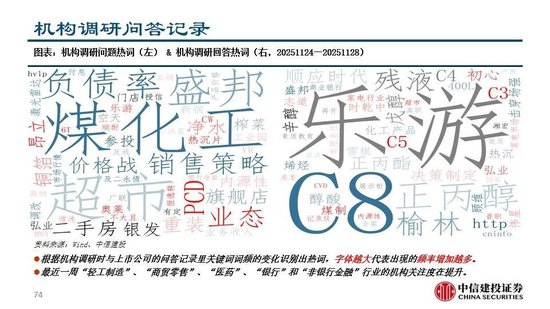

A股行业和风格轮动@相对收益:A股风格方面看多大盘、价值的相对收益。基于财务报表、分析师预期和行业中观数据构建行业景气度指标,电力及公用事业、国防军工、电子、计算机和保险的景气度比较高。截至2025年11月28日,煤炭、有色金属、机械、电力设备与新能源、国防军工、汽车、电子和计算机行业的PB分位数高于50%,行业之间估值分化程度有所下降。当前机构关注基础化工、国防军工、纺织服装、非银行金融和传媒行业,通信行业的机构关注度从高位下降。最近一周“轻工制造”、“商贸零售”、“医药”、“银行”和“非银行金融”行业的机构关注度在提升。当前较多行业处于触发拥挤指标阈值的状态(流动性、成分股扩散、波动率);近期整体拥挤信号和拥挤行业数量抬升。

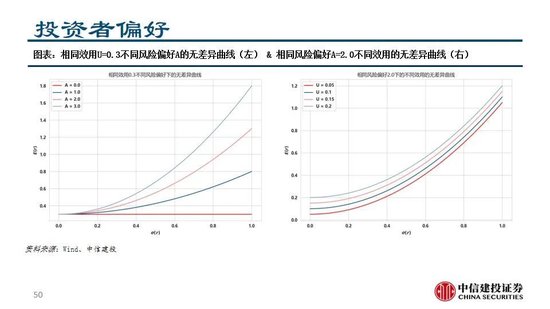

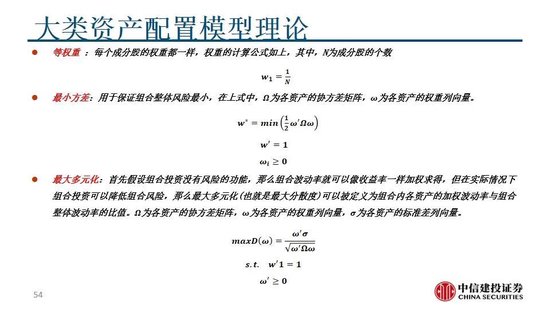

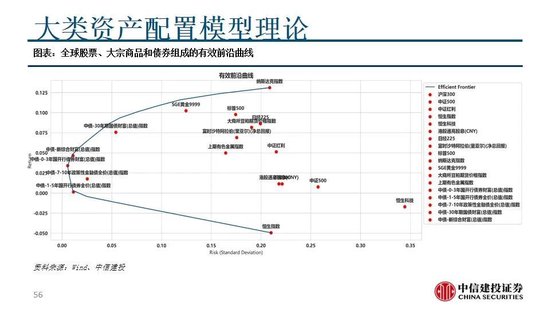

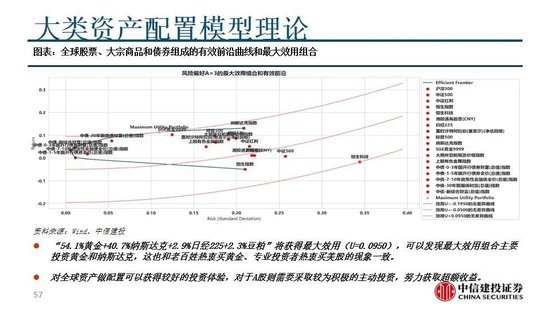

大类资产配置虽然能够有效分散风险,但在某些市场环境下或策略设计中也存在一些潜在的危险和局限性。以下是几项主要危险和局限性:

1. 高相关性导致风险分散效果降低:模型的核心思想是将投资组合的风险平均分配到各资产中,追求各资产风险贡献相同。然而,当某些资产之间的相关性较高时,协方差矩阵中的协方差项会较大,导致这些高相关性资产对组合的总风险贡献增大。这样一来,投资组合的总风险将更加依赖于这些高相关性资产,从而降低了风险平价模型的风险分散效果。

2. 市场环境变化可能导致模型失效:量化模型的有效性基于历史数据的回测,但未来市场环境的变化可能与历史数据存在较大差异,导致模型失效。例如,市场的宏观环境、投资者的交易行为或局部博弈的变化,都可能影响因子的实际表现,进而使得风险平价或最大多元化策略无法实现预期的效果。

3. 资产选择的局限性:策略的效果在很大程度上取决于资产的选择。资产的选择和市场的波动性会对策略的表现产生重要影响。

投资者需要根据市场环境和自身的风险偏好,灵活调整策略,并警惕模型失效的风险。

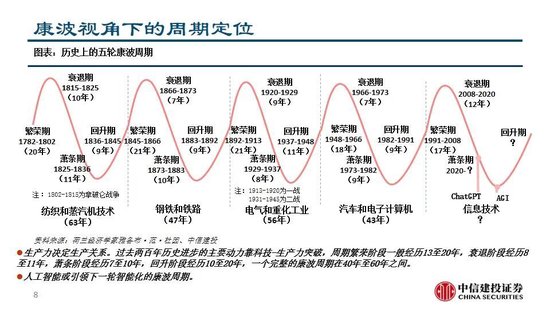

王程畅:投资策略分析师,北京大学计算机硕士,中南大学统计学学士;2019年加入中信建投研究发展部,专注另类投资策略研究,探索卖方策略研究的“AI+HI”(AI赋能投研,结合人的主观洞察力)投研服务模式,覆盖经济周期定位、大类资产配置、A股择时、行业和风格轮动、AI等领域;CFA持证(2023年),Sustainable Investing持证(2025年)。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王珂

杜德配资-查询配资平台-配资平台最新消息-普通人炒股票如何加杠杆提示:文章来自网络,不代表本站观点。